资产表现

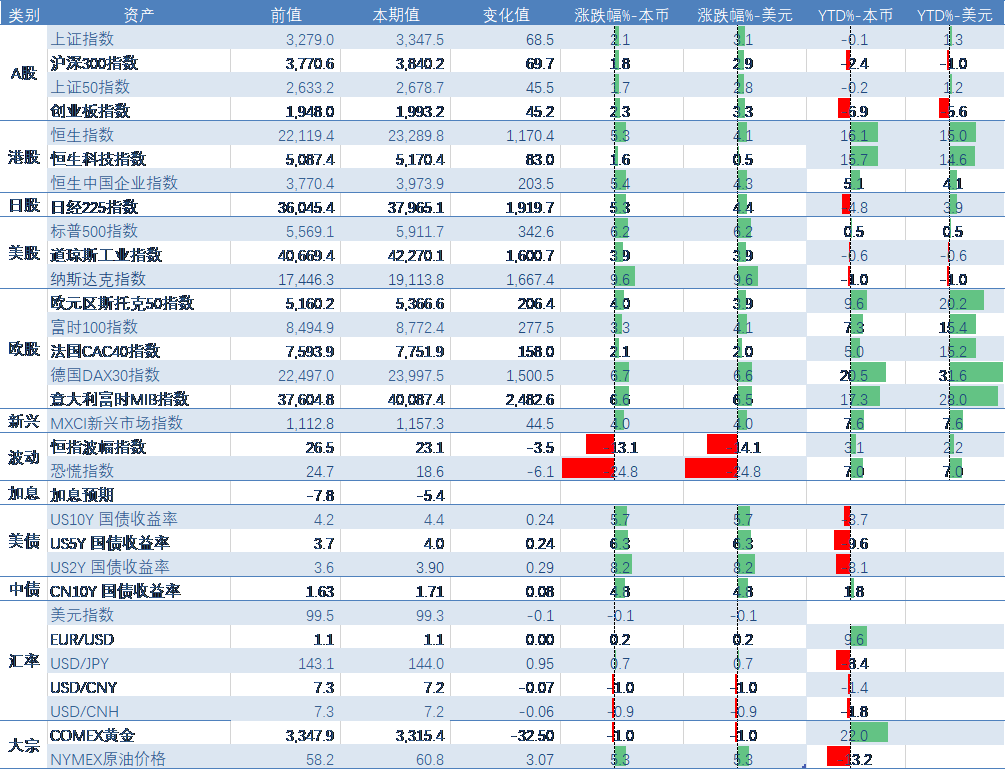

过去一个月,各大类资产表现如下:

-股市:关税告一段落,全球股市反弹,市场波动率有所下降。A股沪深300指数上涨1.8%,上证指数上涨3.1%;港股恒指上涨5.3%,恒生科技上涨1.6%,恒生国企上涨5.4%;美股标普500上涨6.2%,道指上涨3.9%,纳指上涨9.6%,美股波动性大幅下降,VIX指数下降24.8%;欧股下跌,欧元区斯托克50指数上涨4.0%,日股日经225指数上涨5.3%;新兴市场指数上涨4.0%。

-债市:美债收益率上行。10Y美债利率上涨24BP至4.44%,5Y美债上行24BP至3.96%,2Y美债上涨29BP至3.90%。中国十债收益率上行8BP至1.71%,

-汇率:美元大幅走弱。美元指数跌0.1%到99.3,美元兑在岸人民币下跌0.1%到7.22;欧元兑美元下降0.2%到1.12;美元兑日元上涨4.6%至155。

-大宗:COMEX黄金下跌0.1%到3315美元/盎司创新高,NYMEX油价涨5.8%。

表:全球资产表现(20240430-20250531)

数据来源:BLOOMBERG,大成基金

分行业看,全球股市除医疗保健指数有下跌之外,其余各行业指数均有上涨。发达国家行业指数中能医疗分别下跌3.6%,信息技术,工业,非必须消费指数涨幅较大,分别上涨10.4%,8.2%和6.9%。

新兴市场国家中,地产,必须消费,公用事业有下跌,跌幅分别为0.9%,0.7%,0.3%,其余各个行业则有上涨。

MSCI中国指数地产大幅下跌5.1%,信息技术下跌0.1%,其余各行业有上涨,整体来看,在关税战阶段性缓和后,全球股市均有上涨。

表:行业指数表现(20240430-20250531)

数据来源:BLOOMBERG,大成基金

资金监测

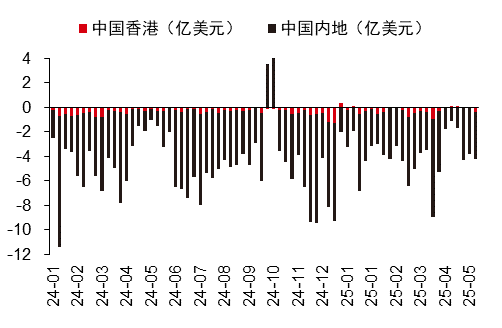

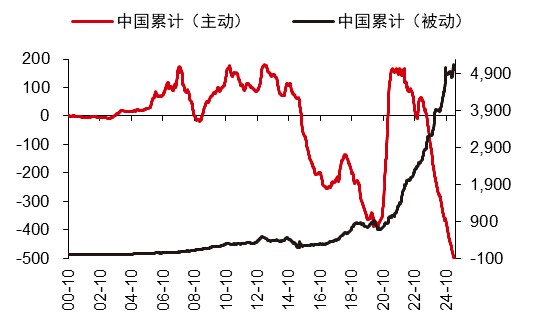

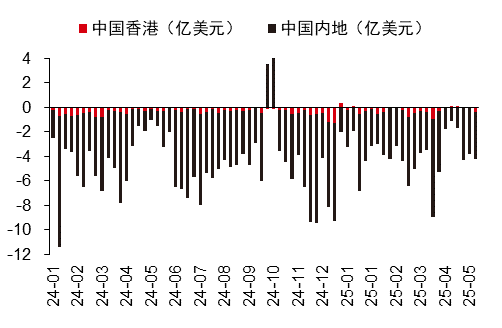

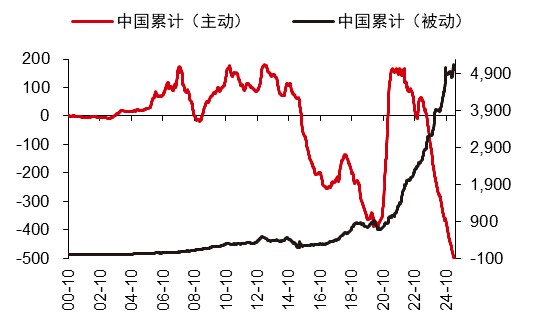

本周EPFR跟踪的全球资金整体流入发达市场及新兴市场分别为-122.45/25亿美元。具体看,除美国、日本、韩国外全球市场普遍获资金流入。

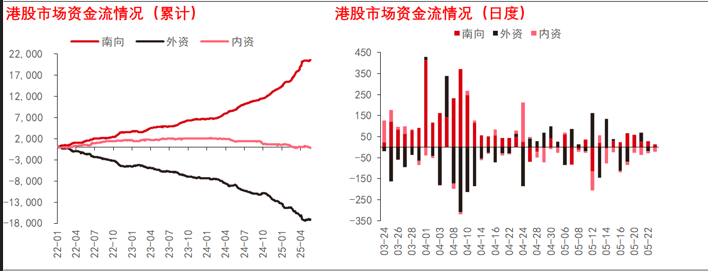

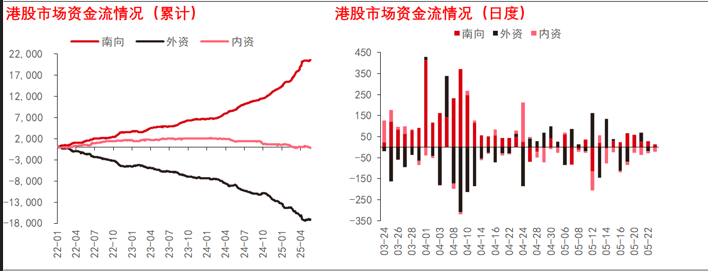

中国资产各个板块主动资金均呈流出趋势,公用事业、能源、板块流出规模小,均为0.04亿美元。港股通/外资中介/内资中介分别净流入193/-51/-107亿港元。南向资金净流入占日均流通市值比重最高的行业为能源、医疗保健、原材料;外资净流入占日均流通市值比重最高的行业为信息技术、必选消费。

细分板块来看,上周南向及外资托管资金均流入的板块为多元金融、家电、影视传媒、烟草、食品饮料。其中,南向资金环比增持半导体(华虹半导体)、汽车零部件(耐世特)、纺织服装(特步国际)等板块。外资则环比增持互联网(哔哩哔哩-SW)、影视传媒(美图公司)、游戏(网易-S)等板块。

中国

数据跟踪

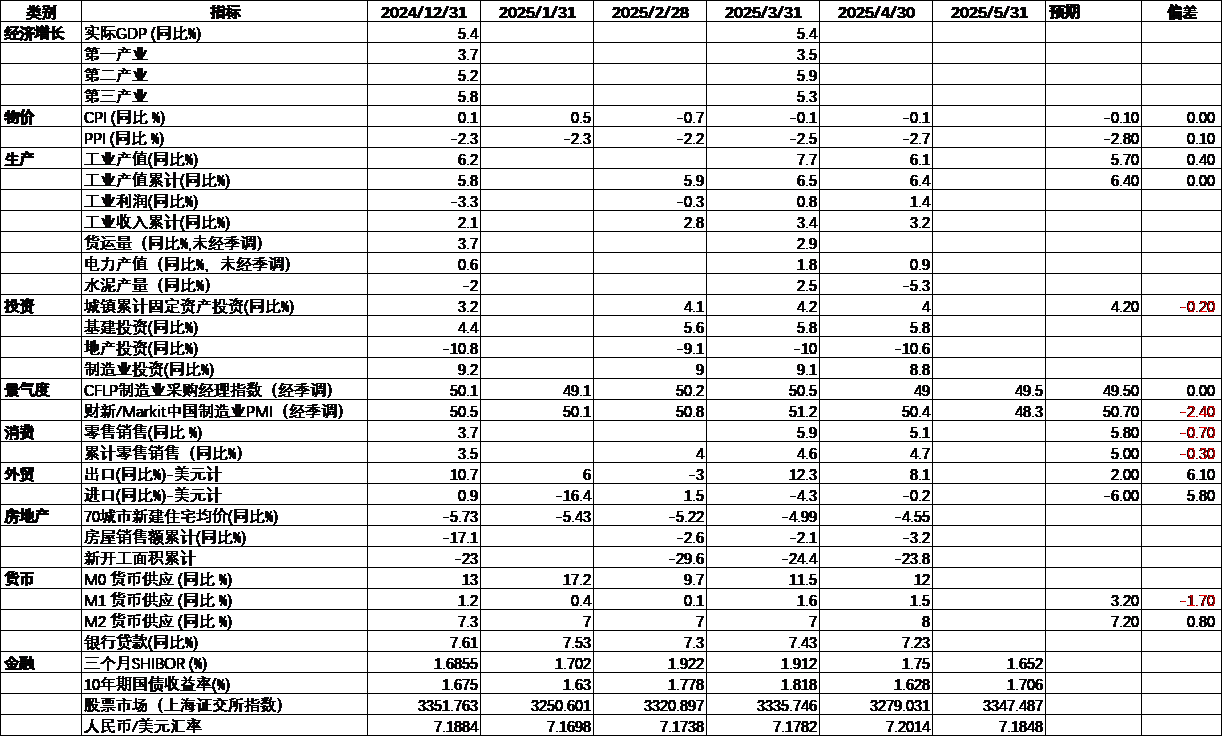

5月份中国宏观数据尤其是房地产有所回落。4月CPI同比-0.1%转负,PPI同比-2.7%,CPI,PPI跌幅相较3月走扩。

生产端5月份制造业PMI达到49.5,重回荣枯线之下,工业产值同比增长6.1%,水泥电力分别同比-5.3%,0.9%,工业生产恢复放缓。

投资端,固定资产投资同比增长4.0 %,基建投资同比增长5.8%,房地产投资同比-10.6%,投资端增速也有所放缓。房地产量价仍疲软,70城住宅均价同比下降4.55%,同比跌幅有小幅收窄,新房销售金额累计同比下降3.2%,跌幅进一步走扩,地产结束了年初以来的“小阳春”。十债收益率到1.70%,小幅上升,美元兑人民币汇率7.18,人民币小幅上涨。

表:中国宏观经济数据跟踪

数据来源:BLOOMBERG,大成基金

美国

数据跟踪

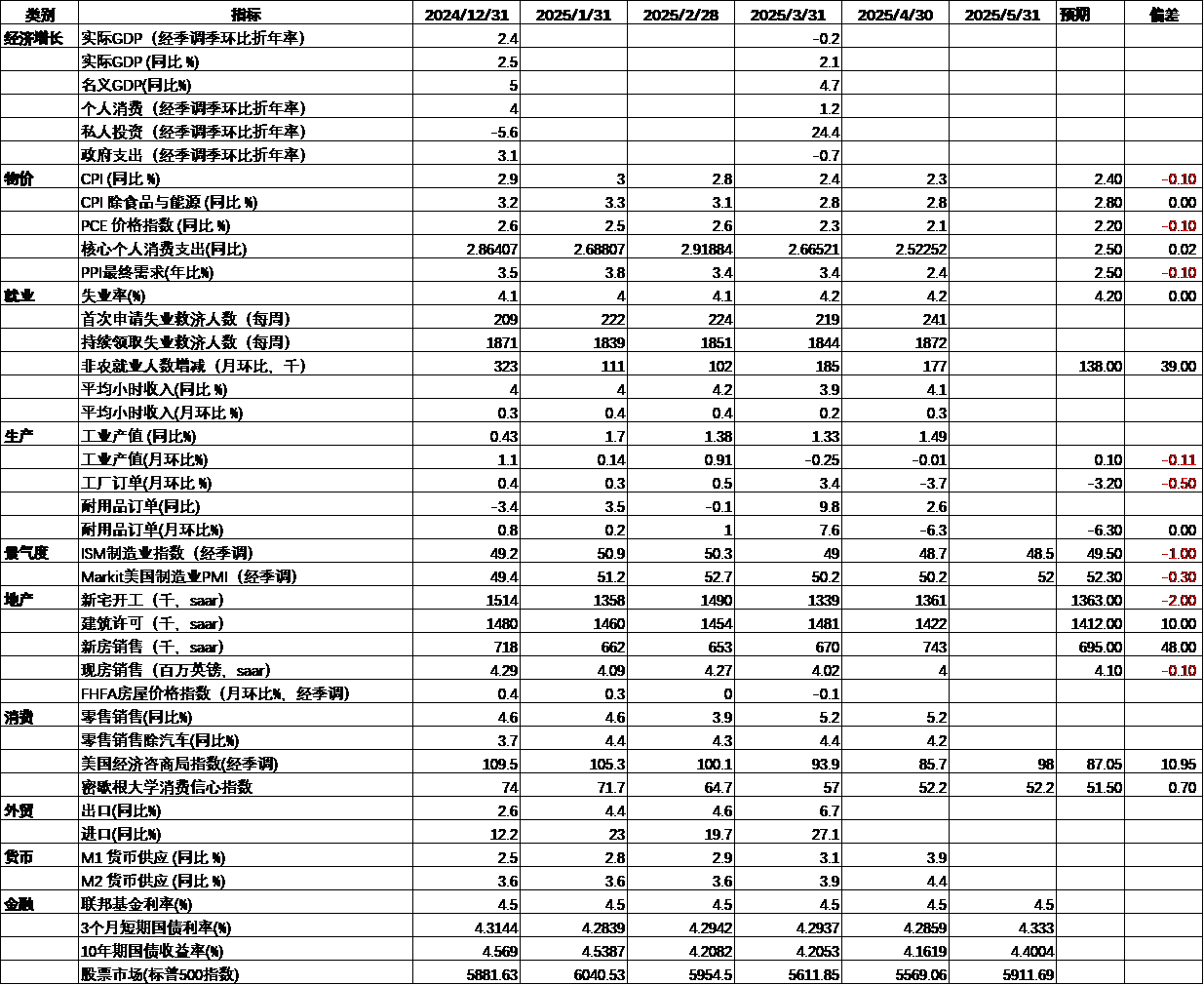

4月特朗普“对等关税”政策出台引发美股市场震荡,5月关税情况缓和后,美国经济出现一定情况的好转。通胀方面,美国4月CPI为2.3%,PCE2.8%,均符合市场预期。美国就业市场4月份表现仍强,4月非农就业人数增长17.7万人,超出市场预期,失业率保持在4.2%相对低位。

工业生产方面,美国工业产值月同比增长1.49%,ISM制造业PMI为48.5,仍在荣枯线以下,耐用品订单收到抢进口影响,同比增长20.7%。消费方面,社零同比上升5.2%,密歇根大学消费者信心指数维持52.2,表明了美国消费者对经济仍处在悲观态度。

表:美国宏观经济数据跟踪

数据来源:BLOOMBERG,大成基金

欧元区

数据跟踪

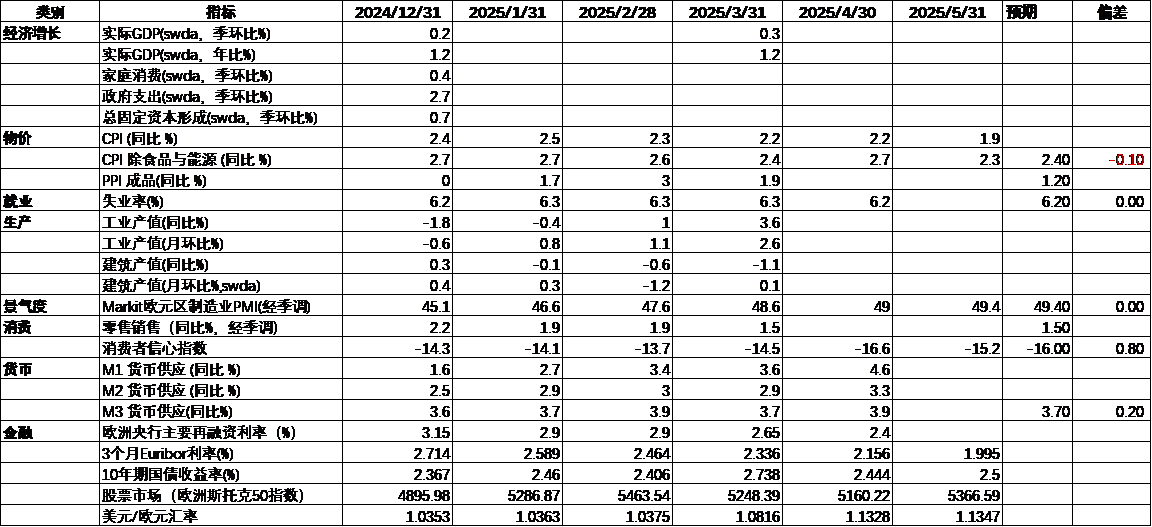

欧元区经济仍然维持恢复较慢,俄乌局势和对美关系仍是核心关注点。Q1欧盟GDP增长0.4%,增速较上个季度提升0.2%。物价方面5月欧元区CPI同比1.9%,有所回落。就业方面欧元区失业率6.2%,维持稳定。

工业生产方面,工业产值同比增长3.6%,Markit欧元区制造业PMI回升到49.4,均有所回升。3月份欧元区零售销售同比1.5%,小幅回升。货币政策方面,欧元区央行进一步降息,当前欧央行主要在融资利率达到2.15%,降息25bp,三个月Euribor利率下调18bp到1.995%。

表:欧元区宏观经济数据跟踪

数据来源:BLOOMBERG,大成基金

日本

数据跟踪

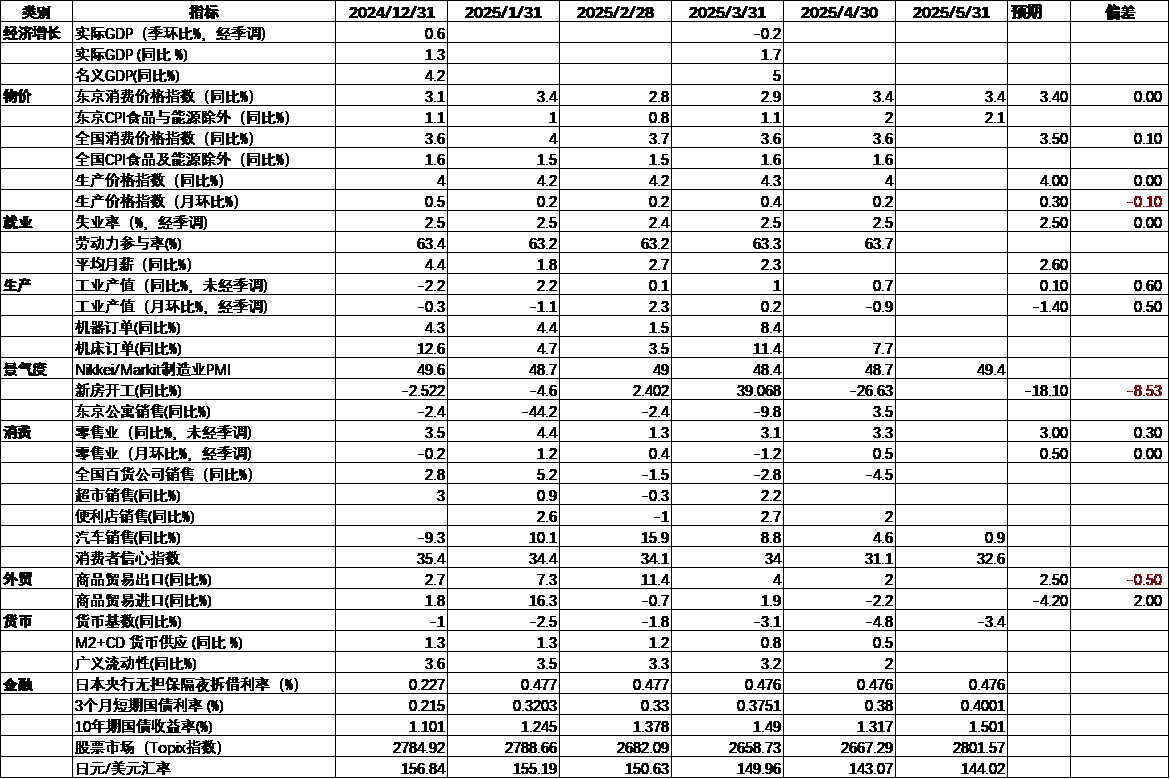

日本经济持续弱复苏。工业生产方面,24月份日本工业产值同比0.7%,稍高于市场预期。Markit制造业PMI降至49.4,有所恢复但仍在荣枯线以下。消费方面,社零数据同比增长3.3%,符合市场预期。

外贸方面出口同比增速-2.2%,同比增速回落,进口同比-4.8%,也有所回落。物价方面,5月份东京CPI为3.5%,进一步抬升,日本再通胀初见端倪。日本央行1月无担保隔夜拆解利率维持稳定0.48%,美元兑日元汇率进一步小幅上升到144。

表:日本宏观经济数据跟踪

数据来源:BLOOMBERG,大成基金

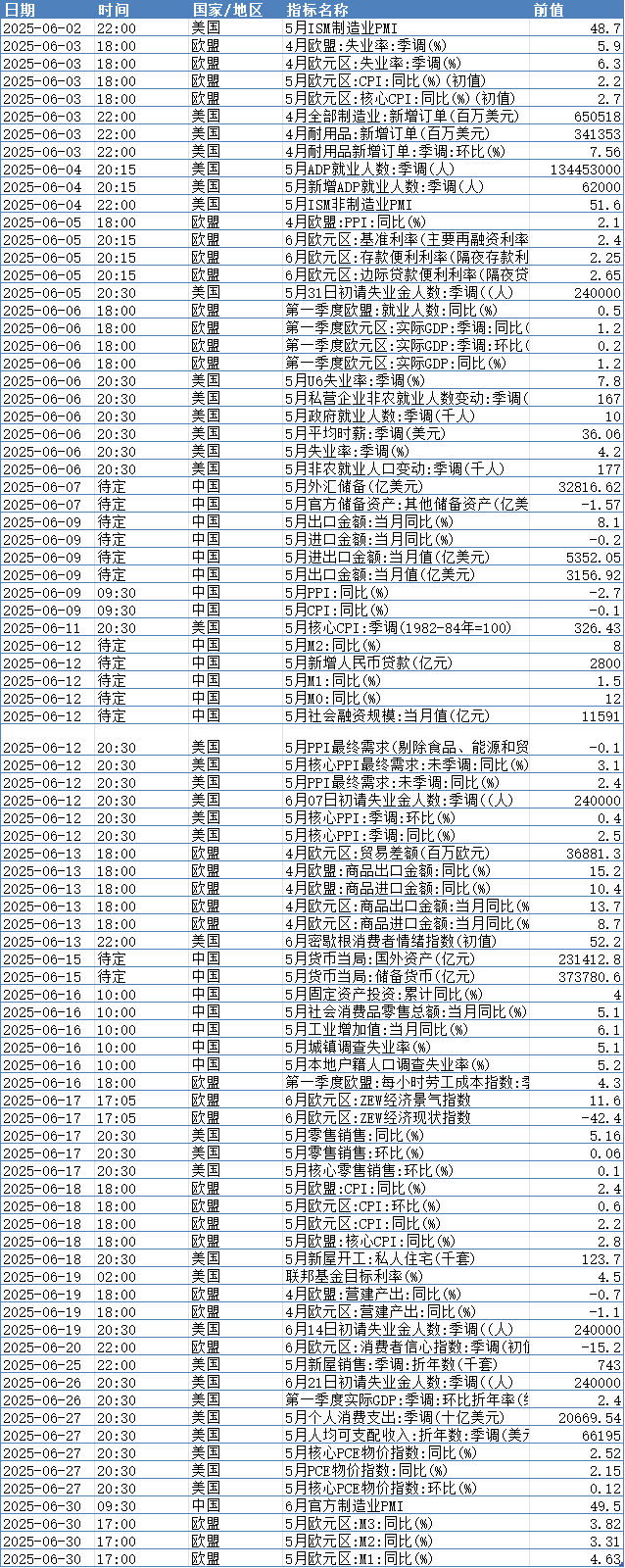

未来一个月重点关注

数据来源:WIND,大成基金

宏观

金融市场会前瞻性反应经济的走势,今年以来地缘政治事件频发,均对市场产生了显著的影响,包括印巴冲突歼带来的中国军工企业的重估。之前对地缘政治引导主题投资的思想总体持比较谨慎的态度,主要因为其门槛较低,但易学难精,且离直接指导投资有差距,但当前形势下大家又不得不关注了解地缘政治,才更好的能理解市场的走势。

希望大家能理解一些宏大叙事,但也不要认为宏大叙事是万能钥匙,要把握好尺度,注意精力的分配,不要把主要时间放在研究宏观和地缘政治方面。一些投资大师如索罗斯的投资完全依赖于宏观,多做自上而下的判断,但是但也有投资大师如彼得林奇完全不关注宏观事件,专注于自下而上的选股,认为大多数行业研究员应该更多把精力放在后者。

此时此刻,建议大家做好情景分析。大家可以看到特朗普上台后,世界增加了很多的不确定性,这可能导致资产价格产生较大的波动,提高了定价的双边尾部风险。比如当前人民币美元汇率7.2,但也有可能很快贬值到7.5-7.6,或短时间升值到7.0,这是我们过去两年没有感受到的情形。

如果特朗普的关税战不是和中国一个月内缓和而是拖了更长时间,又如印巴空战不是0:6而是6:0,很多叙事都会不一样,市场的走势也会大不相同。分析时,情景分析的假设比目标价更重要,甚至可以使用extreme bull or bear case来分析。

此外,如果某些事件会导致bull/bear case发生的可能性提高(What’s if事件),需要观察市场是否对该事件做出准确定价,如果市场定价并不充分,那就是买入/卖出机会所在。

具体市场观点来说,目前市场在对美元资产进行新一轮的价值重估,从过去2两年的过度热捧到当前的倾向于“平配”。目前看美元资产里美债是最弱的一环。部分中国资产的重估也在进程中,关于这点,应更多关注外资投资者的行为。

美债

特朗普新一届任期以来,极端的经贸政策破坏了美元经济循环,美债需求有所减少。

美债海外官方需求如何?当前美债总额为36.2w亿。这36.2w亿总额中,75%是美国本土投资人。美国本土来说,1)联储仍然在缩表,如果要继续增持美债需要货币政策的转变;2)商业银行,受监管约束,再增持能力也有限;3)美国居民,其自身资产负债表不乐观。因此美国国内投资者增持意愿较低。对于外部投资者,其中3%为日本持有,英国和中国各占2%。

13-23年,海外官方持有美债量处于平台期,大约是2.7-4w亿美元之间,这一波动和库存周期相匹配。23年,海外官方进入新一轮增持周期,23-24年海外投资者对美债的增持大幅上升。但由于美债本身体量增长速度高于海外持有人持有美债的增长速度,因此外国投资者占比从42%下降至目前的25%。在特朗普经贸政策下,海外官方增持意愿低于以前。

5月美债需求较弱,5月20-30年美债发行来看,其买家主要还是美国国内投资者,海外投资者参与意愿较低。当前政治环境下,大国持有的大量美国国债也是对特朗普谈判的筹码,因此大国对美债的持有也是博弈的工具。

展望后市,利空较多,虽然关税缓和、通胀没有反弹,但后续基数效应过了以后可能通胀会反弹;减税法案也通过了。但在利空较多时直接判断还会跌也不对,而且也并非没有积极信号。5月至今流出压力好于4月,债券市场净流入已经转正。当前美债10年起4.5-4.6%的位置,上行阻力也比较大。后续主要关注关税政策、通胀等。

境内债市方面,机构大多看震荡。货币政策宽松和基本面疲弱支撑债市,但另一方面进一步宽松的预期减弱。当前收益率进一步下行需要进一步宽松或资金利率突破1.4%以下,目前资金利率仍然在1.5%左右。