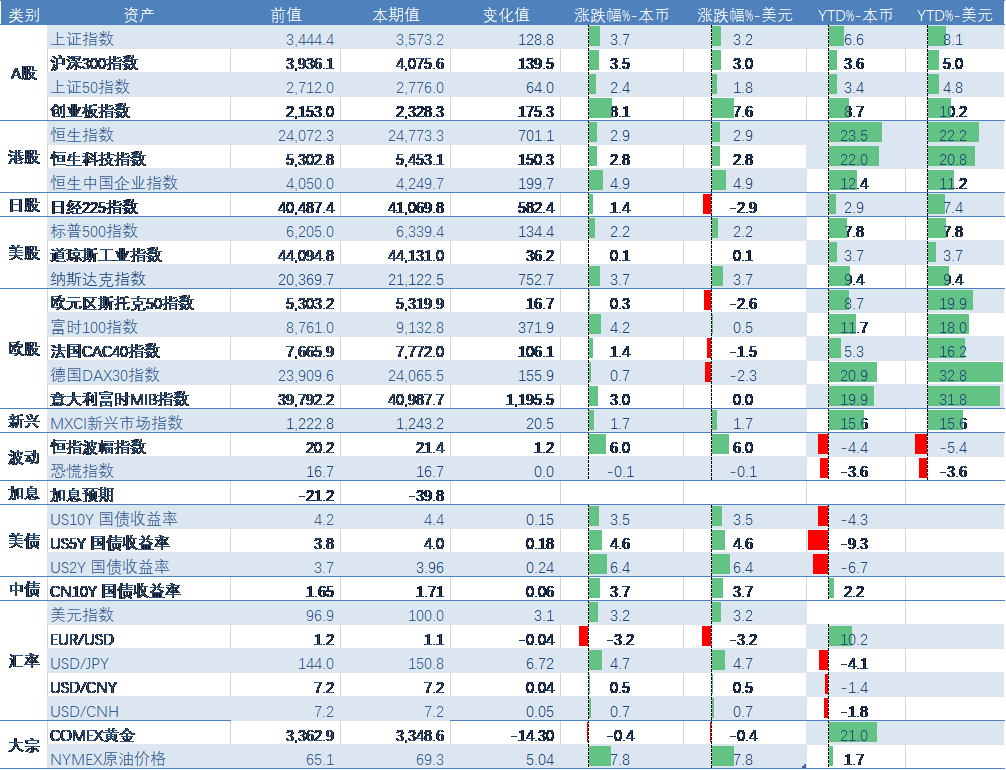

资产表现

过去一个月,各大类资产表现如下:

-股市:关税告一段落,全球股市反弹,市场波动率有所下降。A股沪深300指数上涨3.5%,上证指数上涨2.4%;港股恒指上涨2.9%,恒生科技上涨2.9%,恒生国企上涨4.9%;美股标普500上涨2.2%,道指上涨0.1%,纳指上涨3.7%,美股波动性大幅下降,VIX指数下降24.8%;欧股下跌,欧元区斯托克50指数上涨0.3%,日股日经225指数上涨1.4%;新兴市场指数上涨1.7%。

-债市:美债收益率上行。10Y美债利率上涨15BP至4.44%,5Y美债上行18BP至3.96%,2Y美债上涨24BP至3.96%。中国十债收益率上行8BP至1.71%

-汇率:美元大幅走弱。美元指数跌3.2%到100.0,美元兑在岸人民币上涨0.0%到7.23;欧元兑美元下降0.04%到1.14;美元兑日元上涨4.7%至150.8。

-大宗:COMEX黄金下跌0.4%到3348美元/盎司创新高,NYMEX油价涨5.04%。

表:全球资产表现(20240630-20250731)

数据来源:BLOOMBERG,大成基金 截至:20250731

分行业看,全球股市除医疗保健指数有下跌之外,其余各行业指数均有上涨。

发达国家行业指数中医疗和必须消费分别下跌2.4%,2.5%,信息技术,能源,公用事业指数涨幅较大,涨幅在2%以上。

新兴市场国家中,公用事业,必须消费,能源,金融有下跌,跌幅分别为2.9%,1.2%,0.7%,0.6%。

MSCI中国指数除了金融指数下得0.6%,其余各行业有上涨,整体来看,在关税战阶段性缓和后,全球股市均有上涨。

表:行业指数表现(20240630-20250731)

数据来源:BLOOMBERG,大成基金 截至:20250731

资金监测

本周EPFR跟踪的全球资金整体流入发达市场及新兴市场分别为-122.45/25亿美元。具体看,除美国、日本、韩国外全球市场普遍获资金流入。

中国资产各个板块主动资金均呈流出趋势,公用事业、能源、板块流出规模小,均为0.04亿美元。港股通/外资中介/内资中介分别净流入193/-51/-107亿港元。南向资金净流入占日均流通市值比重最高的行业为能源、医疗保健、原材料;外资净流入占日均流通市值比重最高的行业为信息技术、必选消费。

细分板块来看,上周南向及外资托管资金均流入的板块为多元金融、家电、影视传媒、烟草、食品饮料。其中,南向资金环比增持半导体(华虹半导体)、汽车零部件(耐世特)、纺织服装(特步国际)等板块。外资则环比增持互联网(哔哩哔哩-SW)、影视传媒(美图公司)、游戏(网易-S)等板块。

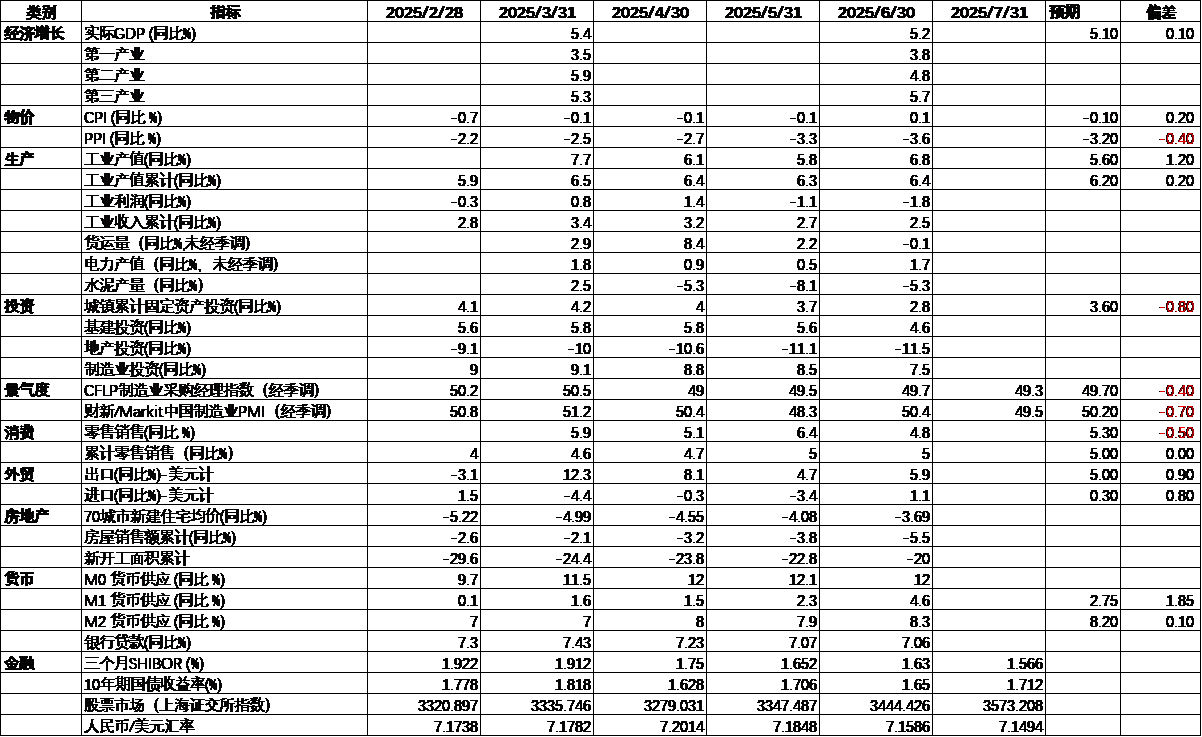

中国

数据跟踪

中国二季度GDP增速5.2%,好于市场预期0.1%,海内外投资机构均上调中国经济增长预期。6月CPI同比0.1%转正,PPI同比-3.6%,PPI跌幅进一步走扩。生产端7月份制造业PMI达到49.3,仍在荣枯线之下,工业产值同比增长6.8%,水泥电力分别同比-5.3%,1.7%,工业生产恢复放缓。

投资端,固定资产投资同比增长2.8%,基建投资同比增长4.6%,房地产投资同比-11.5%,投资端增速也有所放缓。房地产量价仍疲软,70城住宅均价同比下降3..69%,同比跌幅有小幅收窄,新房销售金额累计同比下降5.5%,跌幅进一步走扩,稳地产或仍需政策发力。十债收益率到1.70%,小幅上升,美元兑人民币汇率7.15,人民币小幅上涨。

表:中国宏观经济数据跟踪

数据来源:BLOOMBERG,大成基金 截至:20250731

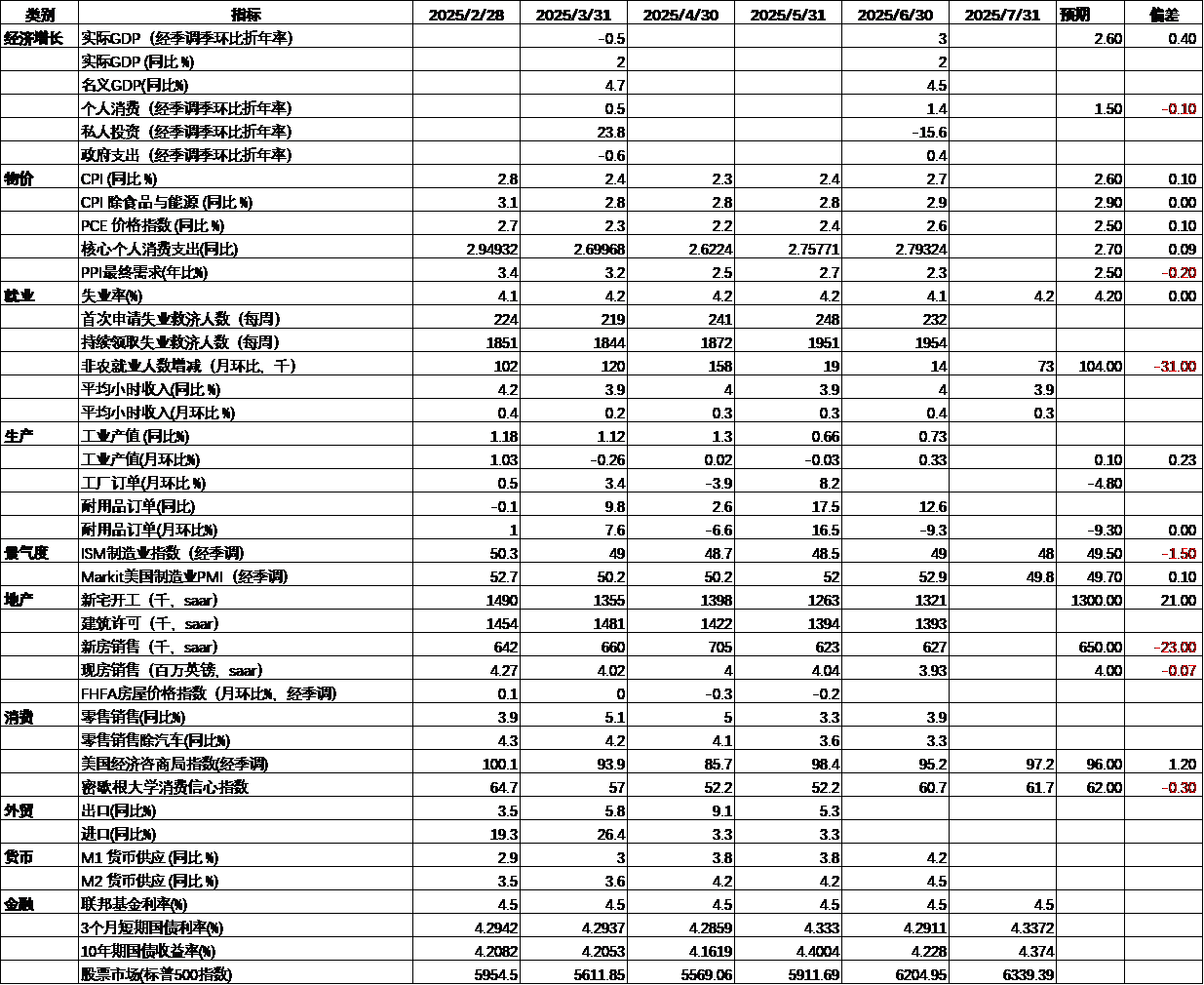

美国

数据跟踪

特朗普关税谈判取得一定进展,全面关税预期退坡,随着非农就业数据调整,引发市场对经济衰退担忧,同时市场降息预期进一步抬升,引发美股市场震荡。

通胀方面,美国6月CPI为2.7%,PCE2.9%,均符合市场预期。美国就业市场表现仍强,5-6月非农就业人数下修到1.9万人和1.4万人,大幅下修,失业率保持在4.2%相对低位。

工业生产方面,美国工业产值月同比增长0.73%,ISM制造业PMI为48.0,仍在荣枯线以下。

消费方面,社零同比上升3.9%,密歇根大学消费者信心指数回升到61.7,居民消费意愿在关税后持续上升。

表:美国宏观经济数据跟踪

数据来源:BLOOMBERG,大成基金 截至:20250731

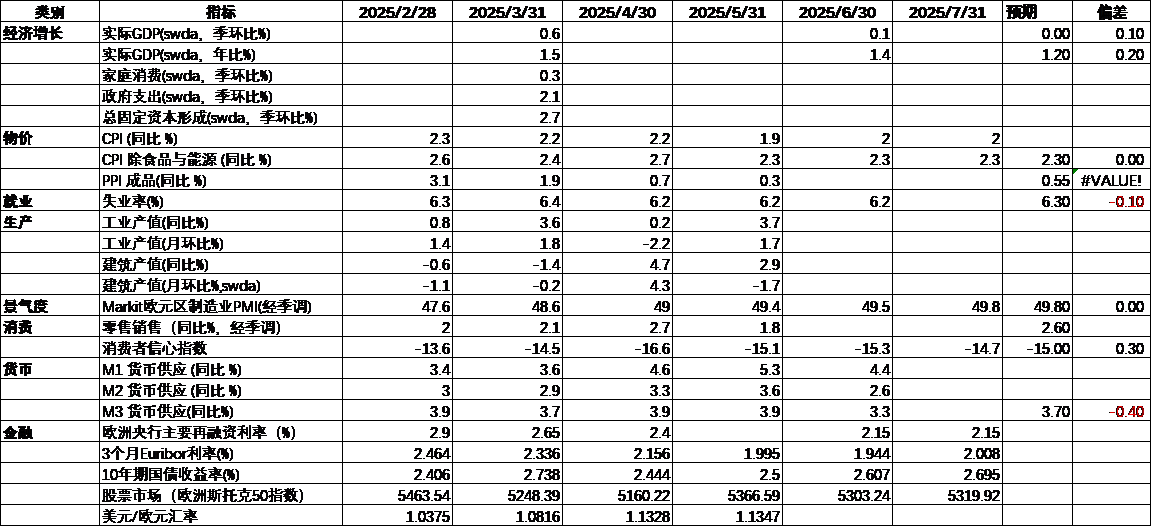

欧元区

数据跟踪

欧元区经济仍然维持恢复较慢,俄乌局势和对美关系仍是核心关注点。Q2欧盟GDP增长0.1%,增速较上个季度放缓0.4%。

物价方面5月欧元区CPI同比2.0%,维持稳定。就业方面欧元区失业率6.2%,维持稳定。

工业生产方面,工业产值同比增长1.7%,Markit欧元区制造业PMI回升到49.8,均有所回升。3月份欧元区零售销售同比1.8%,小幅回落。

货币政策方面,欧元区央行主要在融资利率达到2.15%,三个月Euribor利率下调18bp到1.13%。

表:欧元区宏观经济数据跟踪

数据来源:BLOOMBERG,大成基金 截至:20250731

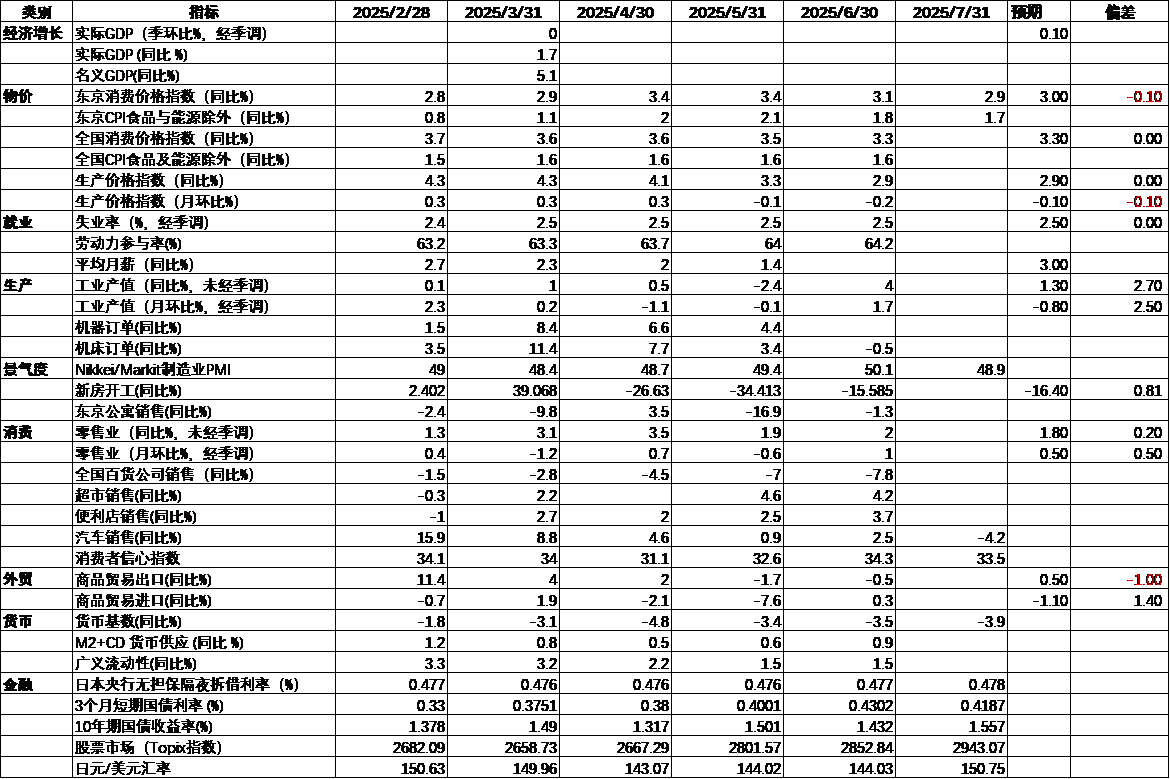

日本

数据跟踪

日本经济持续弱复苏。工业生产方面,日本工业产值同比4%,稍高于市场预期。Markit制造业PMI降至48.9,仍在荣枯线以下。

消费方面,社零数据同比增长2.0%,符合市场预期。外贸方面出口同比增速-0.5%,同比增速回落,进口同比-3.9%,也有所回落。

物价方面,5月份东京CPI为1.7%,进一步抬升,日本再通胀初见端倪。日本央行1月无担保隔夜拆解利率维持稳定0.48%,美元兑日元汇率进一步小幅上升到150。

表:日本宏观经济数据跟踪

数据来源:BLOOMBERG,大成基金 截至:20250731

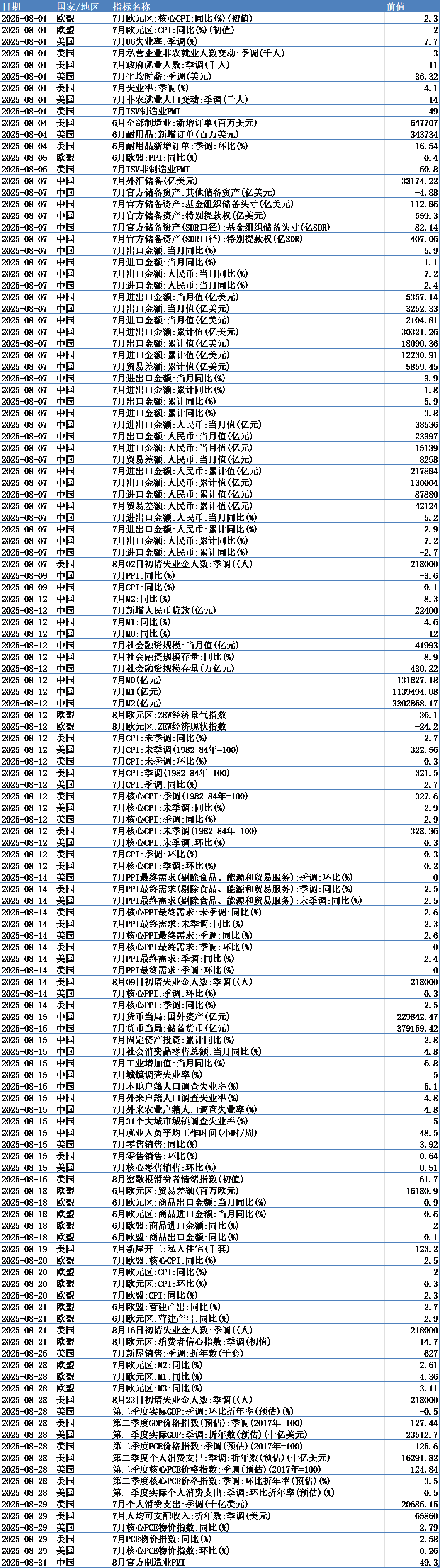

未来一个月重点关注

数据来源:WIND,大成基金 截至:20250731

宏观

牛市该怎么去应对?首先,每次牛市风格各有不同,例如2015年、2020-2021年都是很快的牛市、2024年是非典型牛市,但今年貌似是个比较典型的牛市,无论是上涨节奏、波段走势、行业轮动等要素,以及整体市场情绪从怀疑到爆发,到后面得到基本面的支持,2025年港股是很正统的牛市走势。

牛市做投资需要注意的点:一是要注意研究广度。熊市公司质地非常重要,真正值得投资的公司比较少,因此要注重估值的计算,想清楚风险。牛市需要注重灵活度,尤其注意研究广度。二线、三线公司有可能一把就把涨幅打满,赔率相当惊人,牛市的时候千万不要眼光狭隘。在牛市环境下大家都要扩宽研究广度,保持开放性思维。

二是身处牛市要保持迭代进化的思维,既要看公司更要看市场,保持进化速度。牛市像是摁了快进键,慢一点都不行,开盘集合竞价和盘中买差异都很大。而且要多交流、多开会、多听一些别人的意见。

三是心态角度,牛市要适度保持弱者思维,即认识到市场的力量,顺势而为;熊市是强者思维,要跑赢就意味着他人的认知是错的。但牛市中,后进场的资金规模是前面的几倍,无论是成交量还是个股筹码结构,因此牛市中股票的交易逻辑要顺大势,要适度增加博弈性思维。

整体来看,牛市是让人激动的,令人振奋的,但同时也更需要我们保持勤奋工作。思路上需要顺大势、逆小势。

美债

7月16日,传特朗普要罢免鲍威尔的消息。目前,美国利息支出占财政收入的比重已经达到了18%。鲍威尔坚持认为关税对通胀的影响还没有显现,不降息。低利率的诉求让特朗普对鲍威尔的怨气由来已久。

但特朗普没有解雇鲍威尔的权力,解雇的流程也没有健全,解雇也没有先例。但联储主席主动辞职的先例是有的,因此特朗普可能会逼迫博威尔辞职。博威尔一是联储主席(明年5月到期),二是理事主席(2028年到期),特朗普可能会逼迫鲍威尔把理事主席都辞职了。

继任者肯定是忠诚度最重要,但上台后,继任者能否顺应特朗普的要求做事也不可知。继任者一般来说,会声明

中性情形:鲍威尔正常离任,继任者开始降息。包括特朗普提前确认继任者,有影子主席。这对市场影响较小,因为市场已经朝着这个方向预期。

乐观情形:鲍威尔正常离任,继任者延续观望态度,暂停降息。则市场预期降息落空。

悲观情形:鲍威尔提前离任,继任者提前降息。7月16日已经演绎了一次,市场股债汇三杀。根据Polymarket,市场只预期鲍威尔提前离任的概率仅为19%,但对市场的影响已经很大了。鲍威尔提前离任会带来法律、政策、市场多方面的影响,特别是短期降息会让短期利率下行,长端走陡。短期会利好美股,但长期通胀风险和政策不确定性会对美股不利。综合来看,无论是乐观还是悲观情形,对美债都是不利的。

本月美债收益率先上后下,核心逻辑是对通胀反弹的担忧,美债30年端一度突破5.0%。关税政策对通胀的传导效应已经逐步显现,较多细分品类出现涨价态势,部分商品通过服务进一步扩散通胀。就业数据成为了更关键的数据。组合操作角度,7月中旬,美债10年期到4.5%左右,加仓拉长了久期,目前10年期到了4.37%左右。